Анализ качественных показателей деятельности коммерческих банков в Республике Казахстан

Банковское дело » Банковская система Республики Казахстан: проблемы и перспективы её развития » Анализ качественных

показателей деятельности коммерческих банков в Республике Казахстан

Как видно из таблицы 3, показатели адекватности собственного капитала банковского сектора по состоянию на 01 января 2008 года не изменились и составили k1 – 0,11 (при нормативе – 0,06) (для банка, участником которого является банковский холдинг норматив – 0,05), k2 – 0,14 (при нормативе -0,12) (для банка, участником которого является банковский холдинг норматив – 0,10).

Вместе с тем, с начала года собственный капитал по балансу банков второго уровня увеличился с 1 января 2007 года на 556,3 млрд. тенге (63,9%) и составил на отчетную дату 426,7 млрд. тенге.

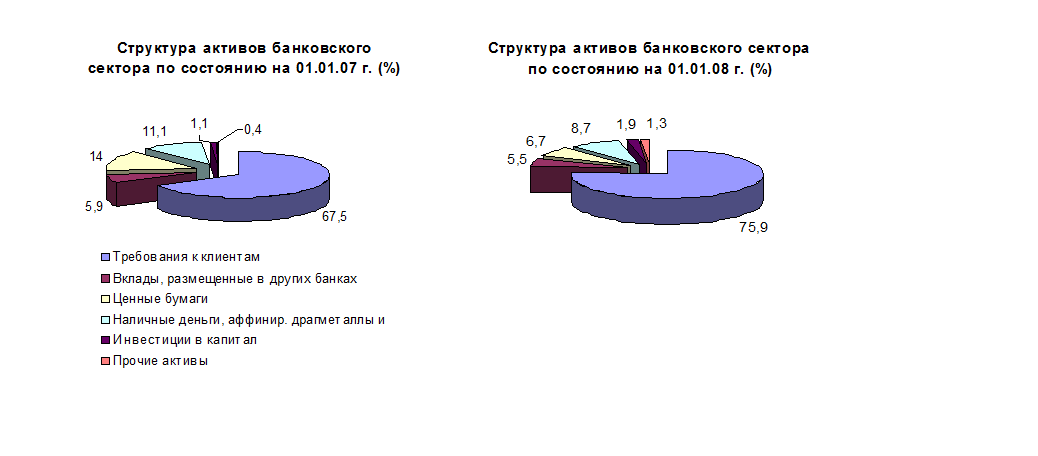

Согласно таблицы 4 за прошедший 2007 год размер совокупных активов банков увеличился на 2 811,4 млрд. тенге (31,7%) и составил на отчетную дату 11 683,4 млрд. тенге. Прирост совокупных активов банковского сектора сектора по ценным бумагам уменьшился на 36,5%.

Таблица 4 – Динамика совокупных активов банковского сектора

|

Структура совокупных активов банковского сектора |

01.01.07 |

01.01.08 |

Прирост (в %) | ||

|

млрд. тенге |

в % к итогу |

млрд. тенге |

в % к итогу | ||

|

Наличные деньги, аффинированные драгметаллы |

986,9 |

11,1 |

1 013,9 |

8,7 |

2,7 |

|

Вклады, размещенные в других банках |

520,6 |

5,9 |

639,6 |

5,5 |

22,9 |

|

Ценные бумаги |

1 240,4 |

14,0 |

787,8 |

6,7 |

-36,5 |

|

Банковские займы и операции «обратное РЕПО» |

5 991,8 |

67,5 |

8 868,3 |

75,9 |

48,0 |

|

Инвестиции в капитал |

97,1 |

1,1 |

222,5 |

1,9 |

в 2,3 раза |

|

Прочие активы |

35,2 |

0,4 |

151,30 |

1,3 |

в 4,3 раза |

|

Всего активы |

8872,00 |

100 |

11683,4 |

100 |

31,7 |

Согласно рисунку 2 в структуре активов банков большую долю занимают займы (требования к клиентам), предоставленные клиентам (75,9%), наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах (8,7%), портфель ценных бумаг (6,7%), вклады, размещенные в других банках (5,5%). Займы, предоставленные клиентам – увеличились на 2 876,5 млрд. тенге или 48,0%, наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах увеличились на 27,0 млрд. тенге или 2,7%, ценные бумаги – уменьшились на 452,6 млрд. тенге или 36,5%, вклады, размещенные в других банках – увеличились на 119,0 млрд. тенге или 22,9%, инвестиции в капитал – увеличились на 125,4 млрд. тенге или в 2,3 раза.

Согласно рисунку 2 в структуре активов банков большую долю занимают займы (требования к клиентам), предоставленные клиентам (75,9%), наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах (8,7%), портфель ценных бумаг (6,7%), вклады, размещенные в других банках (5,5%). Займы, предоставленные клиентам – увеличились на 2 876,5 млрд. тенге или 48,0%, наличные деньги, аффинированные драгметаллы и остатки на корреспондентских счетах увеличились на 27,0 млрд. тенге или 2,7%, ценные бумаги – уменьшились на 452,6 млрд. тенге или 36,5%, вклады, размещенные в других банках – увеличились на 119,0 млрд. тенге или 22,9%, инвестиции в капитал – увеличились на 125,4 млрд. тенге или в 2,3 раза.

Еще по теме:

Экономическая характеристика ОАО «Сбербанка России»

Анализирующий Банк является открытым акционерным обществом, он был основан в 1841 году, и с этого времени осуществлял операции в различных юридических формах. Банк зарегистрирован и имеет юридический адрес на территории Российской Федерации. Основным акционером Банка является Центральный банк Росси ...

Предложения по государственному регулированию

страхования государственного имущества

В целях повышения эффективности финансового надзора, необходимо использование, принятой в ряде стран (США, Германия), системы "раннего предупреждения" финансовых проблем в страховых организациях, основанных на использовании индексов соотношений между темпами роста поступлений страховых пр ...

Модели в практике ипотечного кредитования

В зарубежной практике ипотечного кредитования сложились две основные модели – модель ипотечной компании и сберегательного банка. Модель ипотечной компании основана на ипотечных ценных бумагах. Ипотечная облигация – это долгосрочная ценная бумага, выпускаемая под обеспечение недвижимым имуществом и ...